Em 3 de outubro de 2024, a MP 1262 foi publicada com o objetivo de implementar uma tributação mínima efetiva de 15% sobre a renda corporativa no Brasil, como parte da adaptação da legislação às Regras-Modelo Globais contra a Erosão da Base Tributária (Global Anti-Base Erosion Rules – GloBE) propostas pela Organização para Cooperação e Desenvolvimento Econômico (OCDE). Demonstrando otimismo com essa nova possibilidade de arrecadação, o governo federal, por meio da Receita Federal, regulamentou a medida provisória no mesmo dia (IN RFB 2.228/2024), antes mesmo de qualquer deliberação sobre sua conversão em lei.

Já no Congresso, o senador Zequinha Marinho (Podemos-PA) e o deputado Kim Kataguiri (União-SP) apresentaram à MPV 1262/24, respectivamente, as emendas aditivas 21 e 24. Ambas as emendas buscam assegurar o delineamento das regras simplificadoras (safe harbours) na lei ordinária que implementa o Pilar 2, protegendo os contribuintes de eventuais impactos negativos decorrentes de ajustes infralegais futuros. Este post busca explicar por que essas emendas devem ser aprovadas.

O que são as regras simplificadoras, ou “safe harbors”

As Regras Simplificadoras Globe de Transição (RSGT), conhecidas como “safe harbors”, são essenciais para a implementação do Imposto Mínimo Global (Pilar 2) no Brasil. No contexto das regras GloBE, a OCDE estabeleceu as RSGT para facilitar a adequação das empresas às regras do Pilar 2 especialmente nos primeiros anos de sua implementação por cada um dos países.

Por que as regras simplificadoras deveriam constar no texto da lei ordinária e não apenas na regulamentação infralegal

A Medida Provisória nº 1262 de 2024 determina no artigo 3º, inciso XI, que ato da Secretaria Especial da Receita Federal do Brasil do Ministério da Fazenda regulamentará as regras simplificadoras, deixando o tema exclusivamente a cargo da regulamentação pelo Poder Executivo. Entretanto, à luz de melhores práticas internacionais, é essencial que a lei ordinária traga consigo diretrizes básicas sobre as RSGT, preservado a previsibilidade e segurança jurídica do contribuinte e evitando que alterações da norma infralegal atinjam o escopo das regras simplificadoras sem devida discussão pelo Poder Legislativo.

As regras-modelo da OCDE que contêm mecanismos de simplificação nos cálculos do imposto são tão (ou mais) importantes quanto as regras-modelo da OCDE que descrevem o processo de cálculo, apuração e recolhimento do imposto. Do ponto de vista da política fiscal, esses dois conjuntos de normas não devem ser tratados de forma distinta, pois apenas assim será assegurada a equidade e a transparência para com o contribuinte. Os países-membros do Quadro Inclusivo da OCDE/G20 vão além, e, reconhecendo a importância de regras simplificadoras na implementação das normas do Pilar 2, encontram-se atualmente a desenvolver regras simplificadoras permanente (e não apenas transitórias), sem que tais simplificações comprometam a integridade do regime e os objetivos do Pilar 2.

Por que a OCDE recomenda as regras simplificadoras

As RSGT foram desenhadas pela OCDE a partir de um processo de amplo debate e de contribuições colhidas junto a partes interessadas dos mais diversos setores e países, por meio de audiência pública realizada em abril de 2022. A partir dessas contribuições, a OCDE identificou a necessidade de estabelecer regras de simplificação e dispensa das regras GloBE, sobretudo nos anos iniciais de sua implementação, visando solucionar ou mitigar as seguintes preocupações levantadas durante a audiência pública:

- Alto grau de complexidade dos cálculos e ajustes exigidos pelas regras GloBE, requerendo tempo de adaptação por parte dos contribuintes e mesmo das administrações tributárias;

- Possibilidade de as regras GloBE resultarem em custos de conformidade desproporcionais para determinados grupos multinacionais, particularmente quando localizados em países com alta carga tributária ou em países considerados de menor risco (ou seja, levando-os a ter altíssimos custos com a aplicação das regras GloBE mesmo em situações em que já estão sujeitos uma carga tributária efetiva superior à mínima exigida de 15%); e

- Necessidade de diminuir as incertezas jurídicas na implementação das regras GloBE.

Analisando especificamente os três fatores acima destacados no contexto brasileiro, nota-se que todos são especialmente relevantes.

O primeiro motivo, que diz respeito inclusive à capacidade de a administração tributária se adaptar às novas regras é um ponto fundamental no momento atual. A Receita Federal do Brasil está passando pelo processo de adaptação às novas regras de preços de transferência, sendo necessária a manutenção do conhecimento sobre o regime antigo, tendo em vista o prazo decadencial. Ou seja, enquanto fiscalizam exercícios anteriores, sujeitos ao regime antigo de preços de transferência, as autoridades fiscais precisam estar também preparadas ao novo modelo, alinhado ao padrão OCDE e já em vigor de forma ampla desde o início desse ano. Adicionalmente, a expectativa é que tenha início ainda em 2025 o desenvolvimento de toda a regulação infralegal necessária para adaptação do sistema brasileiro à reforma tributária dos tributos indiretos, sendo esperada a edição de diversos atos normativos para a regulamentação de mais de 40 artigos. Logo, a complexidade decorrente da adaptação das autoridades fiscais ao Pilar 2 será agravada pelo contexto atual brasileiro, dado que estará em curso concomitantemente a necessidade de adaptação a outras mudanças profundas e estruturais.

O segundo motivo da OCDE para recomendar as RSGT refere-se ao custo de conformidade tributária, que corresponde ao investimento de recursos necessários para atendimento das obrigações tributárias de caráter acessório. Tal custo no Brasil já é extremamente alto e a alíquota aplicável à tributação da renda no Brasil está muito acima da média dos países da OCDE, o que significa dizer que já existe uma incompatibilidade atual entre a carga tributária aplicável à renda no Brasil e o custo de conformidade tributária, como demonstram os materiais abaixo extraídos de materiais preparados pela própria OCDE e pelo Banco Mundial.

O gráfico a seguir compara a alíquota padrão da tributação direta corporativa no Brasil (Imposto sobre a Renda da Pessoa Jurídica – IRPJ e Contribuição Social sobre o Lucro Líquido – CSLL) com os demais países do mundo e com a média OCDE, indicando inclusive um movimento de redução gradual das alíquotas, considerando os anos de 2000 e 2010 como datas de recorte, enquanto o Brasil mantem o patamar de tributação a 34%, comparável apenas à alíquota verificada na Colômbia:

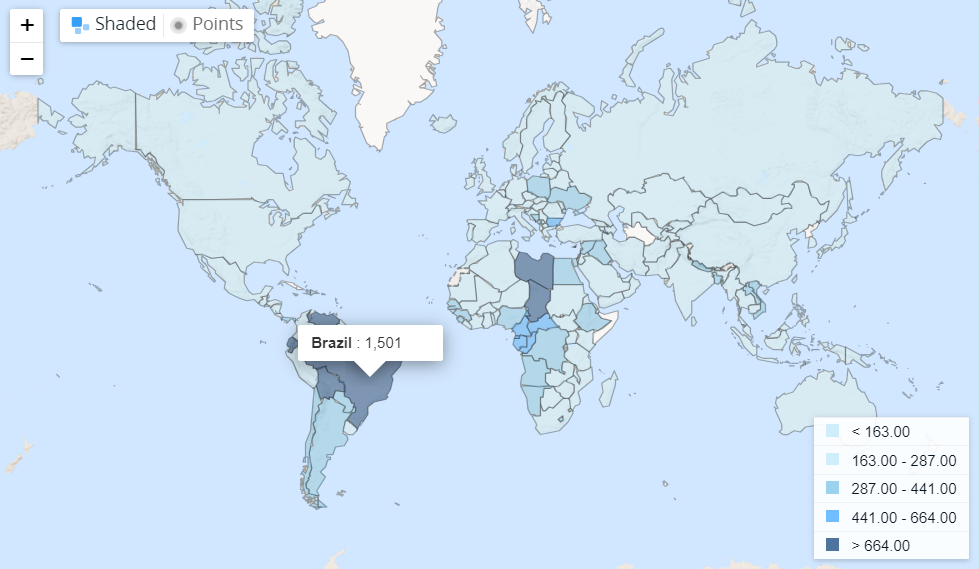

Já o gráfico e o mapa a seguir demonstram o número de horas necessárias em cada país para cumprimento das obrigações tributárias, colocando o Brasil na posição do país com maior necessidade de horas:

Nesse contexto, é extremamente importante que a implementação do Pilar 2 no Brasil mantenha-se alinhada ao ideal de simplificação tributária e redução dos custos de conformidade, sob pena de tornar o país menos atrativo aos investimentos estrangeiros e à expansão de negócios globais.

O terceiro motivo que justifica a imposição das RSGT diz respeito ao ideal da segurança jurídica, que é extremamente importante para o Brasil. O Brasil é conhecido por ter um sistema tributário complexo e com alto grau de litigiosidade, em parte em razão dos recorrentes conflitos entre a regulamentação infralegal e os textos legislativos.

Nesse contexto, a inclusão das RSGT em texto de lei ordinária também se faz recomendada por motivos de segurança jurídica à luz da legislação tributária brasileira. Com efeito, como a medida provisória em debate adotou a forma de um “adicional” da CSLL para implementar parte das regras GloBE no Brasil, ao passo que as RSGT têm como efeito reduzir a zero esse “adicional”, em última análise pode-se interpretar que as RSGT correspondem a verdadeira isenção tributária, que, por óbvio, precisaria ser estabelecida de forma expressa em lei ordinária, em atenção ao princípio da legalidade tributária, nos termos do artigo 150, § 6º, da Constituição Federal (aplicável tanto a impostos como a contribuições, como a CSLL). Em outras palavras, relegar a implementação das RSGT à regulamentação da Receita Federal do Brasil pode colocar em xeque a efetividade de tal regulamentação.

Além disso, como é certo que a aplicação das RSGT terá o efeito de aumentar ou reduzir tributo, é essencial que sua instituição seja feita por meio de lei também para assegurar a aplicação do princípio da anterioridade nonagesimal, nos termos do artigo 195, § 6º, da Constituição Federal.

Adicionalmente, a inclusão das RSGT no texto legal é uma forma de assegurar que eventuais alterações ou limitações na aplicação do regime simplificado fiquem necessariamente sujeitas à discussão no âmbito do Poder Legislativo, assegurando a efetividade do mecanismo de freios e contrapesos protegido pela Constituição Federal como cláusula pétrea.

A instituição das RSGT no nível legal é uma medida essencial para a prevenção de litigiosidade em relação ao tema. Há vários precedentes no Brasil de conflitos entre leis e instruções normativas em matéria tributária, podendo ser citado como exemplo o conflito entre a Instrução Normativa nº 243/2002 e a Lei nº 9.430/1996 no que diz respeito à metodologia de cálculo a ser usada na aplicação do método “Preço de Revenda Menos Lucro” para fins de controle de preços de transferência. Trata-se de controvérsia que já dura mais de vinte anos e que ainda pende de decisão final no âmbito do Superior Tribunal de Justiça.

Um motivo adicional para reforçar a necessidade de inclusão das RSGT na lei ordinária é o fato de a OCDE, de forma explícita, considerá-las um requisito essencial para que o Adicional da CSLL seja reconhecido como um Qualified Domestic Minimum Top-up Tax (QDMTT), como demonstra o seguinte trecho do seu Comentário às regras-modelo GloBE (em livre tradução para o português):

“118.45. Em geral, o QDMTT é desenhado para impor um Tributo Complementar onde, de outra forma, haveria um valor devido a título de Tributo Complementar pelas Regras GloBE. De forma consistente com esse princípio, um QDMTT também deveria conter regras simplificadoras (safe harbours) alinhados às regras simplificadoras (safe harbours) acordadas nos termos das Regras GloBE, incluindo as regras simplificadoras de transição. Caso contrário, o Grupo Multinacional será forçado a realizar cálculos detalhados de lucro e tributos abrangidos apenas para fins do QDMTT em situações nas quais o Quadro Inclusivo da OCDE reconheceu que há baixo risco de necessidade de um Tributo Complementar.”

É fundamental, então, que as RSGT constem na lei ordinária para que não haja possibilidade de o Poder Executivo vir a revogá-las ou alterá-las substancialmente e, assim, prejudicar a qualificação do Adicional da CSLL como um QDMTT, essencial para manter o Brasil competitivo em termos tributários e alinhado aos princípios do Pilar 2 estabelecidos pela OCDE.

Vale, por fim, mencionar que mesmo países de tradição menos legalista que o Brasil, como é o caso do Reino Unido[1], optaram por incorporar as RSGT em suas legislações de nível ordinário ao invés de delegar sua implementação a atos de caráter infralegal. Assim, não bastassem os motivos já indicados acima, a inclusão das RSGT em ato com força de lei ordinária se mostra compatível com as melhores práticas internacionais.

Conclusão

As emendas, então, estabelecem os elementos mínimos de um “safe harbor” de transição formal, incluindo modificações baseadas na Orientação Administrativa de Dezembro de 2023, a fim de garantir que os contribuintes possam usufruir, como parte da legislação, de regras simplificadoras acordadas pelo Quadro Inclusivo da OCDE/G20 e já adotados na legislação de vários países. Também se busca deixar claro que a previsão do referido “safe harbor” não prejudica que outros venham a ser instituídos pela Receita Federal do Brasil, inclusive “safe harbors” de caráter permanente, observadas as orientações que vierem a ser divulgadas pelo Quadro Inclusivo da OCDE no processo de implementação das Regras GloBE.

Aliás, nesse particular, é relevante destacar que as emendas trazem apenas o delineamento geral das RSGT, de modo que ainda caberá à Receita Federal do Brasil toda a competência regulamentar para detalhar os procedimentos necessários à implementação e cumprimento do regime simplificado que garantirá a adoção do “safe harbors”.

Diante do exposto, solicitamos apoio pela aprovação das emendas 21 e 25, de forma a assegurar o delineamento das regras simplificadoras no bojo da lei ordinária que implementa o Pilar 2 e proteger o contribuinte de eventuais impactos negativos advindos de futuros ajustes infralegais.

[1] Regras equivalentes às RSGT encontram-se no Anexo 16, Parte 2, da Lei Orçamentária nº 2, de 2023 (Finance No. 2 Act 2023), do Reino Unido. Disponível em < https://www.legislation.gov.uk/ukpga/2023/30/enacted>.